杭州股票配资公司 大盘估值2024-09-30

(原标题:大盘估值2024-09-30)杭州股票配资公司

2024年9月份的最后5个交易日时间上证指数从2748点上证到了3336.5点上涨21.4%,5天深指从8083点上涨到了10529.76点上涨30.3%,9月30日两市交易额2.6万亿历史最高单日成交额。。。牛市来啦!!!“ 这种氛围感拉满。。。

2023护盘,2024上半年护盘,结果如下图,先不说最近两周的柱子的确牛更陡峭人气突然超爆会不会像上两次?。。。如果会跟之前一样挡不住下跌,应该怎么做?如果这次可以起来,顶部会多少?个股会多少?这次牛市你计划抓到什么?

有人期待一夜抱fu期待弯道超车,于是转弯加速到极限,可能人仰马翻,可能来个劲爆的最帅漂移,但一个弯道漂移成功不能确立一个D丝的江湖地位,他会退一步承认自己看不懂见好就收?还是乘胜追击来证明自己?。。。

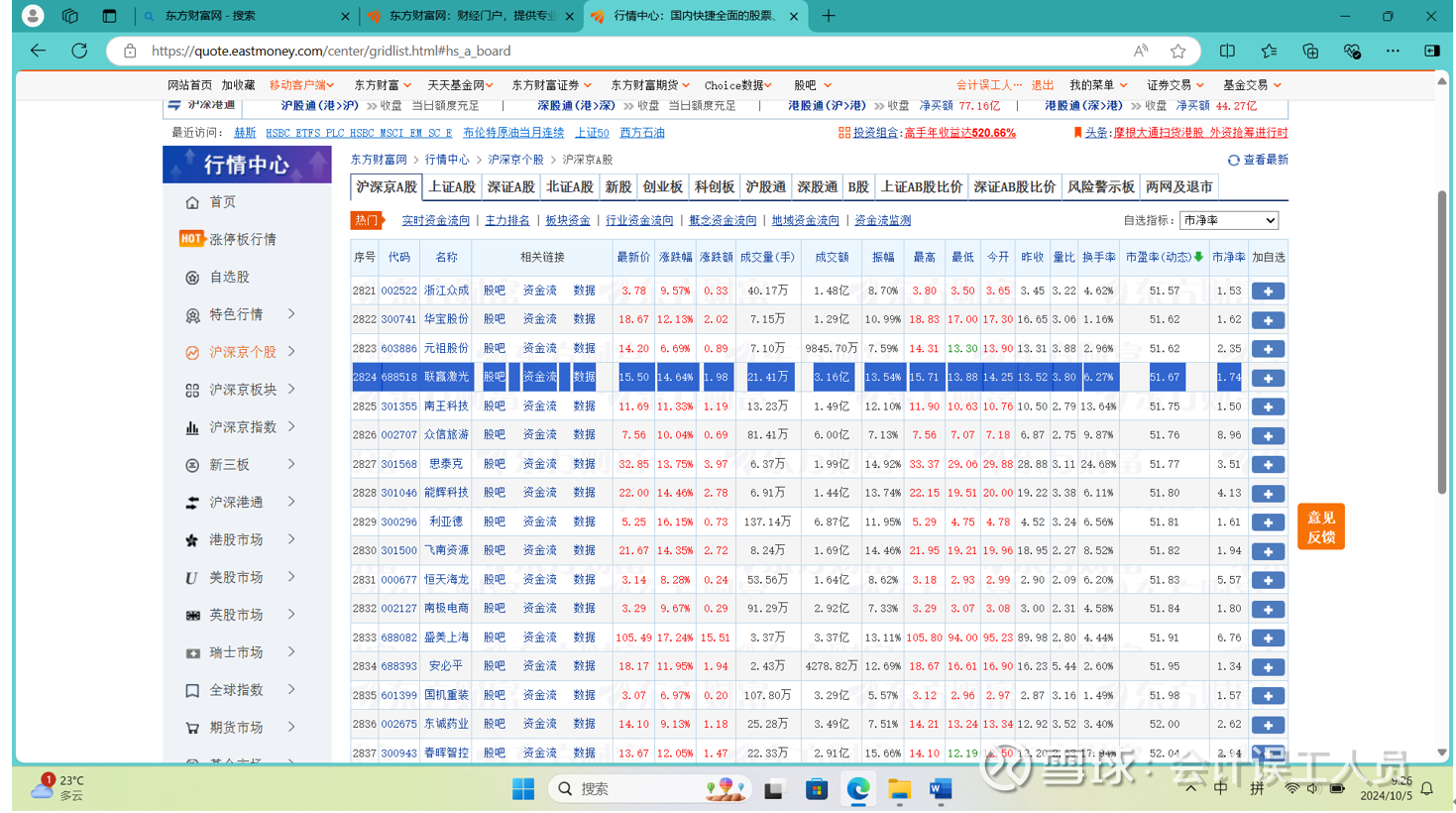

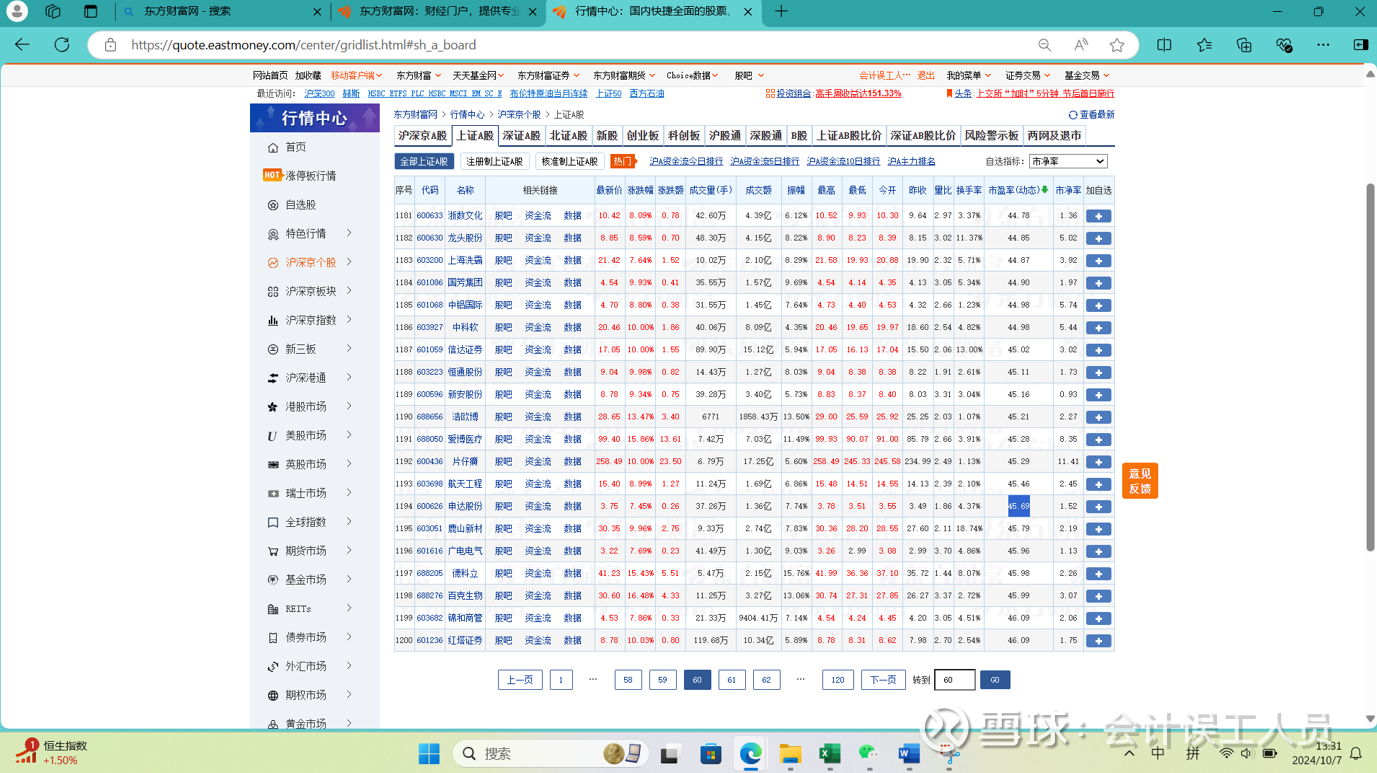

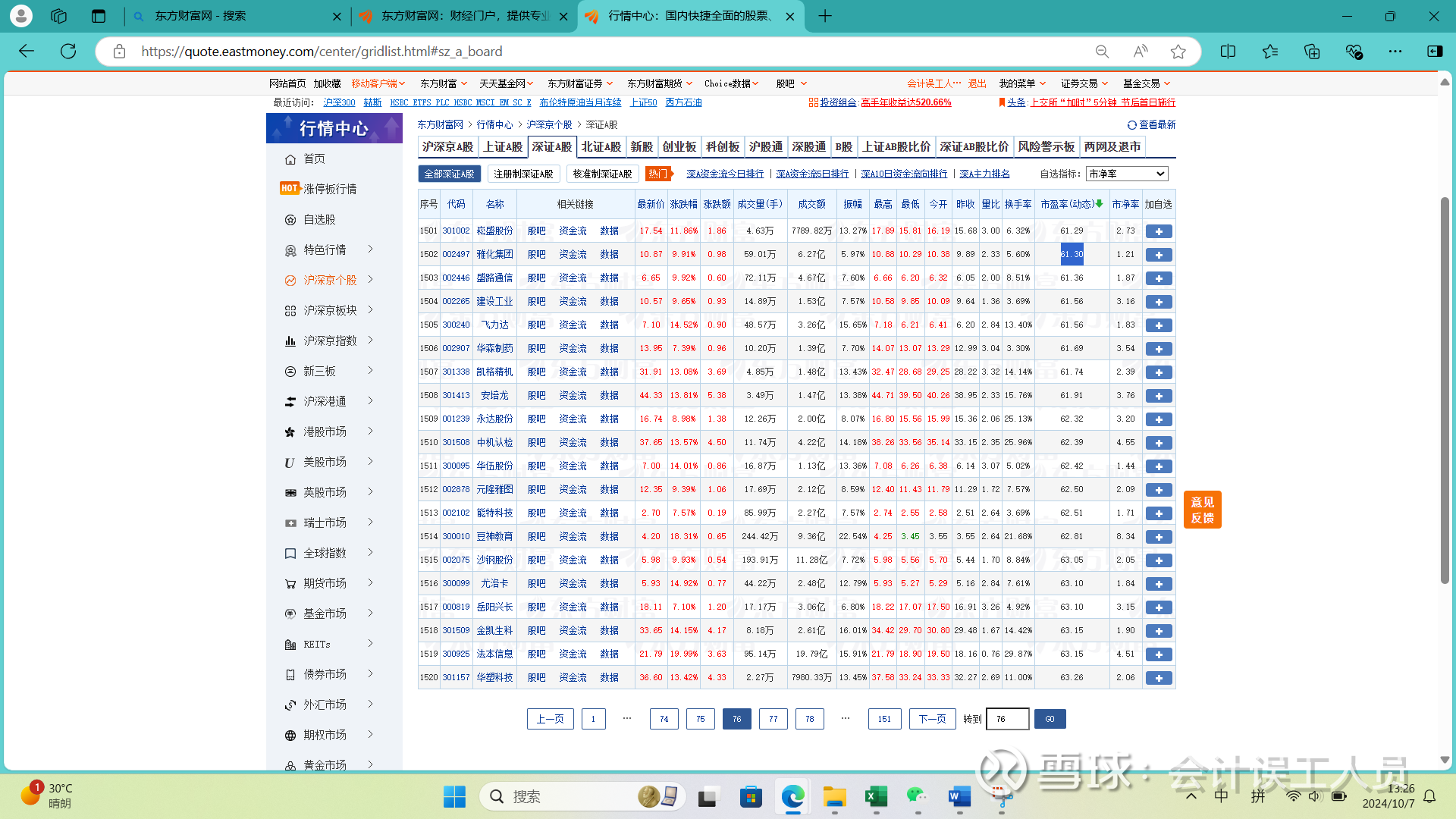

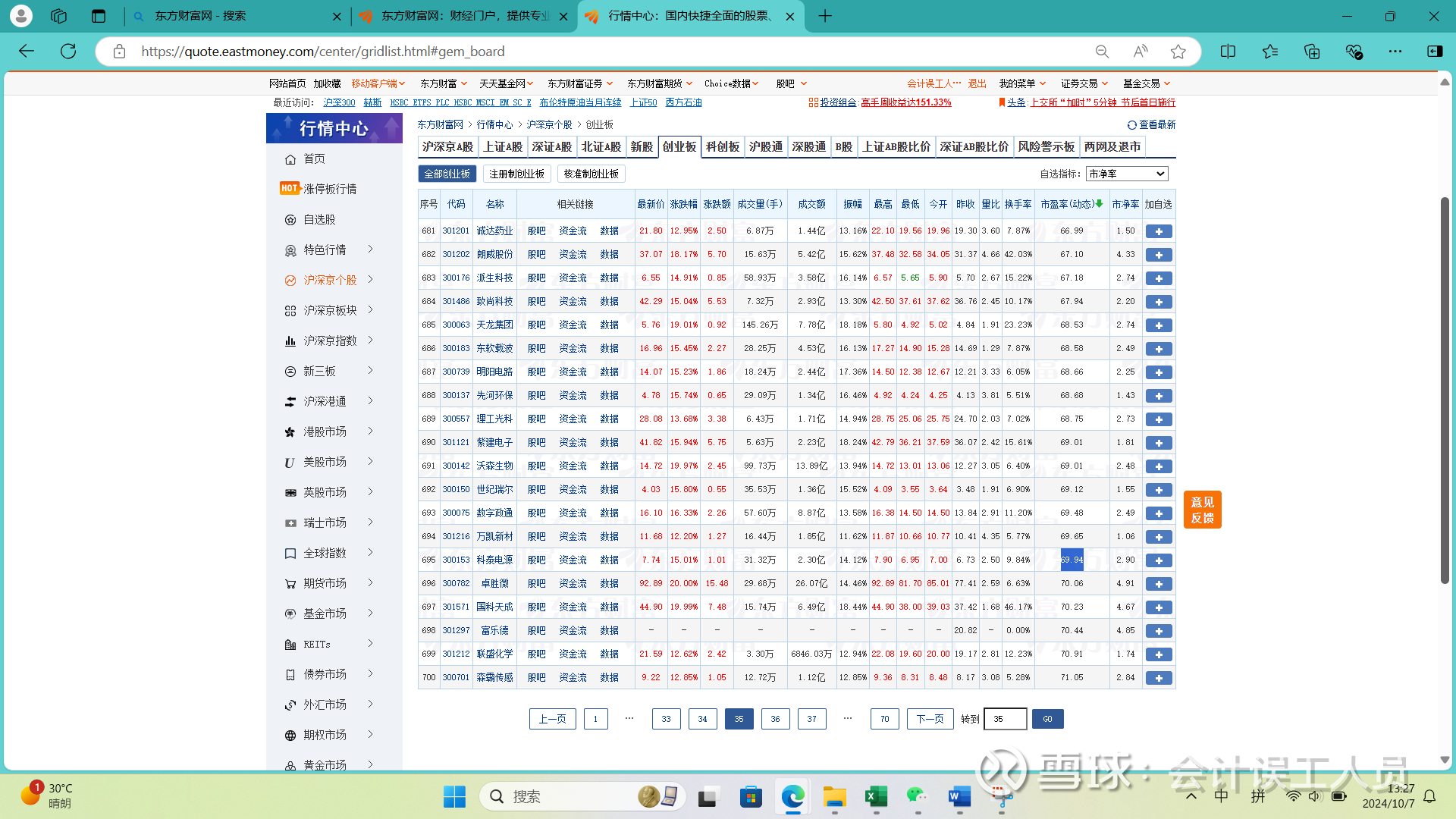

2024-09-30沪3336点,中位数PE51.67倍,京沪深合计5648只股票,中位数=5648/2=2824

为了方便日后系统找回今天的看法,最后我把9月末的话再复制黏贴一下:

2023年末的年末总结《2023年终总结-最硬的资产&问自己愿意买下是为了其内在收益率吗?》我依然历历在目,大概就是:大概是“你不断地买,但似乎对方愿意把所有的股份都卖给你”,这句话触动了我的再次思考:是的,即使是玩BETA也要坚持2020-2022的高质量标的间玩法,坚持最硬的低估安全边际能力圈,另外,你买入是为了其中长期的内在价值吗?

1.什么是最硬的资产?什么是最硬的低估?

我个人觉得必须同时符合几个条件:1.长期的行业竞争优势,行业不赚钱时它可以赚钱,而且赚得不错,烫平的市场价格中枢大概让这企业目前价格低估,2.高股息率比如7%以上,3.极其低的负债率,4.低体量库存或库存可以快速转换成销售商品和回收现金,没有实现兑现风险,5.固定资产可以按项目或业务或区域看资产回报率相对比较高的特征,6.低体量的应收账款说明市场竞争地位强,7.世俗的低市盈率市净率等 8.高ROE,最硬的特估应该出现在最硬的资产里面

这里需要思考:市场甚至原始股东非常愿意将这个公司所有股份按市场价格全部卖给你,你变成合伙人了,你愿意这个价格要这个公司吗?还是自己都不相信却希望更高价格卖给傻瓜?假设退市,它能为你带来足够满意的未来内在回报率-股息率吗?只要你想要大股东和主要股东愿意把公司的所有股份都卖给你……

你二级市场会买20倍市盈率股息需要30年回本的股票,现实生活中你跟别人合伙做生意你愿意大概20-30年回本?你大概会说“你把我当沙子?”我无法预判情绪可以爆发多猛烈多持久,我个人非常清楚股价爆发增长赚得究竟是公司合理的内在价值范围内的钱还是情绪的钱,我个人的尺度对于低负债率公司而言大概必要条件但不是充分条件是:

我个人认为赚公司合理价值的钱的尺度范围大概意味着目前的市值对应未来5年的业绩而言不高于平均15倍市盈率而第五年时至少它的业绩中枢对应的估值不高于10倍市盈率…………或者未来5年平均股息率起码大概5%然后第五年业绩中枢的对应目前股价大概5-6%以上股息率……(高杠杆公司条件只会更加苛刻我不想展开讨论),这是我对《股票赚谁的钱?》的具体量化。当然,这都是我个人的尺度……至于高于这些尺度的估值和低于这个纬度的收益率,我大概都认为来得快去的快的情绪的钱……对我个人而言,我只赚符合我价值尺度能力圈的钱,不去想本分之外的东西,我的心态是可遇但不会求,但有超出预期的,也可能让它多飞一些,但不会跑出圈去追,我个人心态趋于平和,做好本分,降低欲望,大概知道自己做什么怎么做,极端情形和全周期情形大概怎样,随意……我亲眼经历过2015年七八月份的蹦极,和2016年前三天的开盘几分钟蓉缎,也在2020看过赛道50的40万亿市值变成14万亿……大家都是成年人,我不给任何建议,刚刷到这个截图记录一下个人的此时此刻的想法……

经典的三不渣南法则: 不主动(追高),不拒绝(被抬轿),不负责(买单)

此时此景我回想到了2024-05-06的文章如下:

世事上下千年,ren 性不变; 股海沉浮几十年,押注于涨跌之间……过去多年的“赛道”虹吸效应,带来了价值的巨大黄金坑,这几年的价值都赚爽了……而画饼的曾经画饼口水一地却依然靠画饼充饥……但画饼来得快,风来了,一天20cm,谁还要一年增长增长10%的传统项目?不管多低估安全边际变得多强,有故事能感觉无限大很多倍才有吸引力,那些一年两三倍于定存收益率的三瓜两枣股息率和十个八个点的增长率,无聊+漫长=没劲儿……风来了,肯定先出去吹吹风呀,外面赚爽了再回来吃股息不香么?故事一轮又一轮,题材不灭,人xing不变,都想快,否则没劲儿……虽然,我一直只对烂铁价格的黄铜甚至是黄金感兴趣,也不会参与烂铁价格买一个普通的石头,更不会用黄铜甚至黄金的价格买一个普通的路边的石头……所以股息佬降低预期是必须的,因为市场资金是有限的,当年的虹吸效应力量就非常牛,牛几年,所以,每个人自己平衡短期,中期,和长期吧。我一直比较笨,自己觉得只是石头的价值就是石头的价格才合理,虽然有人可以把它从石头价赚到烂铁价,再赚到黄铜价甚至黄金价,我赚不来……我还是,就是拿着真金白银高性价比的吃股息等着慢慢成长等待绽放,终究,有一天,合理的涨幅=(1+合理的估值变动幅度)X(1+成长空间幅度包括业绩和股息)。平衡好。时间可能很长,毕竟被虹吸效应被边缘化的可能性,期间可能非常凶险,所以每个人按自己的认知自己平衡短,中,长期,做自己觉得正确,长久,合适的事吧。

最后:

不考虑风险的收益,正如芒格说的,“如果你手持火把穿过炸药库,即使毫发无损,也改变不了你是一个蠢货的事实每个人都是独立的个体杭州股票配资公司,自负盈亏,想想假设现实生活中,多靠谱的生意多强的生意模式和需要多年分红回本和未来多年内在赚钱能力提升到多少你才会掏钱跟他人合作做这个生意?多想想现实场景再交叉检查二级市场自己的状况怎样?